そろそろマイホームを考えたい!

そう思ったらまず気になるのが「マイホームの予算を考える」ことですよね。

しかし、ほとんどの方がマイホームの予算といわれても目安やどのくらい必要かが分からないのではないでしょうか?

一生に一回ともいえるマイホーム計画。

「できるだけ安くしたい。でも失敗したくない!」

「大手メーカーで建てたい。でも私にも建てられるのだろうか?」

「うちの世帯年収でいくらまでならローンが返せるだろうか?」

など悩みはみなさんさまざまです。

こちらの記事では、目安や相場、マイホーム予算の考え方について解説していきます。

マイホーム予算の相場。みんなってどうなの?

マイホーム予算を考える前に気になるのが、みんながどのくらいのお金をかけて家を建てているかです。

仲のよい友人には聞けても、同年代の知人や同僚がどんな家をどのくらいの費用で建てているかは聞きたくても聞きにくいところ…

そこでまずは、「みんなってどうなの?」についてお伝えします。

注文住宅の建築費の全国平均は「3,715万円」土地付注文住宅は「4,694万円」

住宅金融支援機構が発表している2022年度版のフラット35利用者調査にて全国約5万件の住宅購入者のデータが公表されています。

| 全国平均価格(万円) | 静岡県平均価格(万円) | |

|---|---|---|

| 注文住宅 | 3715.2 | 3641.1 |

| 土地付き注文住宅 | 4694.1 | 4506.4 |

| 建売住宅 | 3719.0 | 2845.5 |

| マンション | 4848.4 | 4581.7 |

大手メーカーから中小工務店で建てた人まですべて含めたデータですが、注文住宅の場合は「3715.2万円」、土地付き注文住宅の場合は「4694.1万円」が全国平均になっています。

建てるメーカーや工務店によっても価格差はありますし、土地付き注文住宅や建売住宅の場合はどの地域に建てるか(建っているか)によっても、土地そのものの値段が違うため大きく金額が変わります。

予算を考える場合にもなににこだわっていくかをよく家族と相談してバランスのよい計画を立てるようにしましょう。

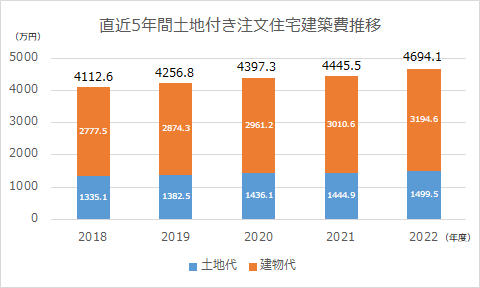

直近5年間で建築費が約14%もアップ

土地付き注文住宅の建築費の推移を詳しく見てみると、実はここ5年間でかなり上がっています。

上がり幅はなんと約14%(約580万円)。

このままいくとさらに5年後には5000万円が当たり前の時代に突入してしまうかも!?

建築費が上がっている理由は「労務コストと資材コスト」のダブル上昇

理由としてはさまざまありますが、大きく分けて2つです。

1つ目が労務コスト(人件費)の上昇です。

大工さん含めて職人が減少傾向にあることから需要が増え人件費が上がってきています。

また昨今の働き方改革もあり働く人の労働環境を改善するために休日や残業なども見直されたことで工期が長期化することも一因とされています。

2つ目が資材コスト(部材費)の上昇です。

輸入材が多くを占める日本の建築において木材の不足が価格の高騰を生み出したこと(ウッドショック)やウクライナ情勢から続くエネルギー価格の高騰、また歴史的な円安による影響などにより資材コスト(部材費)も上昇しています。

待っていたら建築費は安くなっていく?

現状時間が経てば費用が落ち着くという可能性は低いと思われます。

上記のような問題がすぐに解決するとは考えにくく、高止まり・上昇の状態が続くことが考えられます。 焦って計画をするのはよくないですが、いつかマイホームが欲しいなと思ってる方は早めに計画を立てて動くことをおすすめします。

マイホーム予算を決める際に考える2大要素「頭金」と「住宅ローン借り入れ額」

さてここからはいざマイホーム予算の決め方について解説していきます。

マイホームの予算を考えるポイントは大きく分けて2つ。

「頭金(あたまきん)」と「住宅ローン借り入れ額」です。

それぞれどのように考えていくのがよいか解説していきます。

ポイント1:頭金ってどう考えたらいい?

頭金っていくらあればいいの?

「頭金をたくさん用意した方が住宅ローンの借り入れが減って安心?でもなにかあったときに現金も残しておきたい…。」

そんなお悩みが漠然とあるのではないでしょうか?

頭金とは住宅ローンをつかわずに支払う現金のことです。

頭金が多ければ多いほど住宅ローンとして借りる額を減らすことができ、月々の返済を楽にすることが可能です。

| 平均建築費 | 平均自己資金額 | 自己資金比率 | 平均年齢 | 平均世帯年収 | |

|---|---|---|---|---|---|

| 注文住宅 | 3715.2万円 | 641.2万円 | 17.3% | 46.2歳 | 623.7万円 |

| 土地付き注文住宅 | 4694.1万円 | 449.6万円 | 9.6% | 39.6歳 | 659.5万円 |

| 建売住宅 | 3719.0万円 | 317.7万円 | 8.5% | 41.7歳 | 593.8万円 |

| マンション | 4848.4万円 | 987.8万円 | 20.3% | 45.7歳 | 844.2万円 |

フラット35の2022年度利用者調査では、建築の種類や年齢、世帯年収によっても違いはあるものの、おおむね建築費に対して10-20%程度を頭金(自己資金)として用意する人が多いようです。

また、最近では住宅ローン金利も低く、「住宅借入金等特別控除(住宅ローン減税)」にて住宅ローン残高に対し、一定の期間(2024年入居の場合13年間)所得税から還付される制度もあるため、頭金を少なくし、借り入れを多めにする方も少なくありません。

頭金ゼロでも家は建てられる?

結論からいいますと「頭金なしでも建築が可能」です。

実際に超低金利の時代背景もあり、頭金ゼロや頭金が少額での建築も増えています。

マイホームを若くして検討する方も増えており、結婚や出産、マイカーの購入ほかさまざまな理由で預貯金をつかってしまい、すぐに現金は用意できないが家を検討したいという方でも勤務先や年収などの条件の下、月々の支払いの計画が可能であれば住宅ローンにてマイホームの建築をすることも可能です。

しかし注意点もあります。

頭金ゼロ・少ない場合の注意点

住宅ローンの諸経費に注意

一般的に新築の住宅を購入する場合にて建築価格とは別に手数料などの諸経費がかかってきます。

契約の印紙代や住宅ローンの保証料・手数料、登記費用や火災保険料、土地からの建築であれば土地の仲介手数料などもありマイホーム費用の3-6%程度は諸経費といわれています。

この諸経費ですが、住宅ローンのなかに組み込むことができる金融機関とできない金融機関があります。

諸経費を住宅ローンに組み込めない場合は、諸費用ローンとして別途金利が高いローンとして組む必要があるケースもあるため、頭金なしで住宅ローンを組む場合は金融機関選びにも注意しましょう。

ローン審査が厳しくなることも

住宅ローンの審査に際し、金融機関は契約者の返済能力を重視しています。

そのため、頭金ゼロで住宅ローンを組む場合に本当にその人が返済していけるのか、勤務先や年収、返済期間や返済額がより厳しい目で審査されてしまいます。

また頭金なしの場合は借り入れの金利があがってしまうことや場合によっては融資の審査が下りず、ローンが組めない可能性も考えられます。

住宅ローンの金利の影響が大きくなる

住宅ローンにはさまざまな商品があります。

種類としては大きく分けて「固定金利」と「変動金利」の2つがあります。

固定金利には5年・10年・20年・35年、最近ではフラット50と最長50年間金利が固定される商品までありますが、より注意が必要なのが変動金利の場合です。

変動金利の場合、一般的に金利が半年ごと見直され、その変化をもとに返済額が5年ごと見直されます。

そのため、頭金が少なくなると月々の返済額が増えたり、返済期間が長くなったりするため、住宅ローン金利の影響が大きくなる点も注意が必要です。

| 借入額 | 月々支払額(金利0.5%) | 月々支払額(金利1.0%) | 差額 | |

|---|---|---|---|---|

| 頭金ゼロの場合 | 4700万円 | 122,005円 | 132,674円 | 10,669円 |

| 頭金10%の場合 | 4250万円 | 110,323円 | 119,971円 | 9,648円 |

| 頭金20%の場合 | 3800万円 | 98,642円 | 107,268円 | 8,626円 |

この表からも借り入れ額が多い方が、金利上昇による月々の支払いへの影響が大きいことが分かります。

頭金ゼロでの建築も可能ですが、これらの注意点も考慮して検討するようにしましょう。

ポイント2:住宅ローンの借り入れ額ってどう決める?

住宅ローンの借り入れ額の考え方は、「年収からいくら借りられるか」「月々どのくらい返済していくか」の2つの観点から考えます。

それぞれ解説していきます。

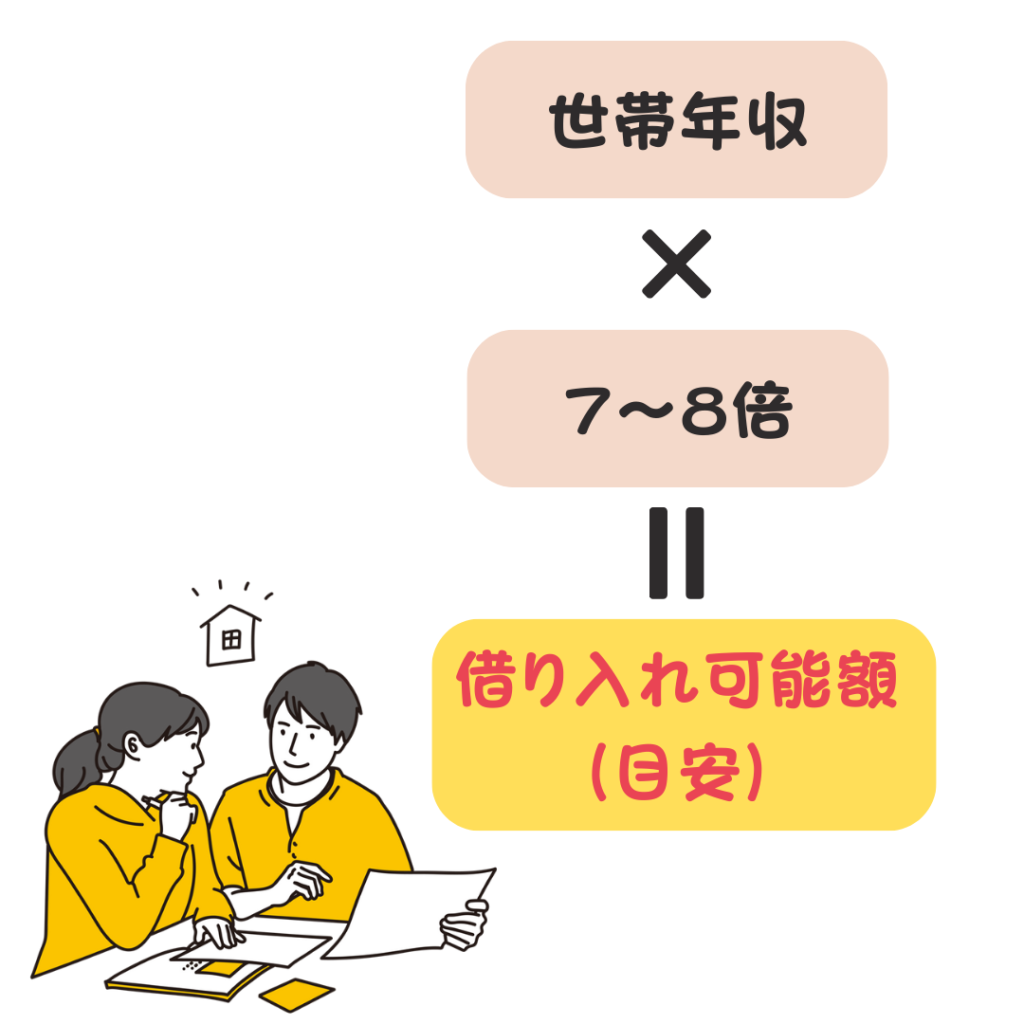

年収からどのくらい借りられるか考えよう

金融機関によっても変わりますが、住宅ローンの借り入れ可能額は一般的に年収の「7倍~8倍程度」といわれています。

これを年収倍率といいますが、

例えば世帯年収が600万円の場合、

「600万円×7~8倍=4200万円~4800万円」

が住宅ローンとして借りられる額の目安になります。

しかし、借りられるからといって最大の額まで借りた場合に、本当に返済していけるかも考えなくてはいけません。

月々の返済金額から借り入れ可能額を考える

月々の返済額を考える目安に「現在の住まいの費用」から考える方法があります。

例えば、賃貸アパートやマンションに暮らしている方であれば、まずは現在の家賃から逆算して考えてみましょう。

手順としては、以下の3ステップとなります。

①毎月の家賃から年間の支払額を計算する

②住宅ローンを組む年数を決める

③ボーナス返済も可能か?を考慮する

例えば、毎月家賃8万円~10万円を支払っていると仮定し、35年ローンを組むとしてどのくらいの借り入れ額になるか計算してみましょう。

①家賃から年間の支払い総額を計算する

8万円の場合 : 8万円×12カ月=96万円(年間)

10万円の場合 : 10万円×12カ月=120万円(年間)

②住宅ローンを組む年数を決める

8万円の場合 : 8万円×12カ月=96万円(年間)×35年=3,360万円

10万円の場合 : 10万円×12カ月=120万円(年間)×35年=4,200万円

③ボーナス返済年2回×10万円をした場合(10万円×年2回×35年=700万円)

8万円の場合 : 3,360万円+700万円(ボーナス払い額)=4,060万円

10万円の場合 : 4,200万円+700万円(ボーナス払い額)=4,900万円

といったように、現在支払っている家賃から計算するとおおまかな返済可能額が分かります。

適正といわれる返済比率(返済負担率)は世帯年収の25%程度

一般的に無理なく返済できる住宅ローン借り入れ額として世帯年収に対し、「25%程度」を目安にするとよいとされています。

例えば世帯年収600万円の場合では

600万円×返済比率25%=150万円(年間のローン返済額※1)

となります。

※1:年間のローン返済額には月々の返済額だけでなくボーナス返済額も含みます。

これを月々で見ていくと

150万円÷12カ月=12.5万円

となり世帯年収600万円の人であれば月々返済額が「12.5万円程度」が無理なく返済できる目安といます。

例として

- 毎月12.5万円×12カ月=150万円。

- 毎月10万円×12カ月=120万円+ボーナス返済15万円×2回=30万円

いずれの場合も年間のローン返済額は150万円となります。

ローンを長めに組むことも視野に入れてみる

ローンといえば35年という数字が出てくる方が多いのではないでしょうか。しかし最近は40年ローンや50年ローンという商品もあったりします。仕事の定年も60歳から65歳へとシフトしている会社も20%を超えたというデータもあります。

そのため、当社の社員も最近では40年ローンを利用している人が多くなりました。 先ほどの家賃の例を40年ローンで計算しなおしてみると

①家賃から年間の支払い総額を計算する

8万円の場合 : 8万円×12カ月=96万円(年間)

10万円の場合 : 10万円×12カ月=120万円(年間)

②住宅ローンを組む年数を40年とする

8万円の場合 : 8万円×12カ月=96万円(年間)×40年=3,840万円

10万円の場合 : 10万円×12カ月=120万円(年間)×35年=4,800万円

③ボーナス返済年2回×10万円をした場合(10万円×年2回×40年=800万円)

8万円の場合 : 3,840万円+800万円(ボーナス払い額)=4,640万円

10万円の場合 : 4,800万円+800万円(ボーナス払い額)=5,600万円

ローンが長くなれば金利上昇などのリスクもありますが、「繰り上げ返済」という手段をうまくつかうと、ローンを長く組むメリットが出てきます。

どうしても、子育て期間にはさまざまなことにお金がかかります。

そのため、あえて長いローンを組むことで月々の支払いを抑えれば、子育て期間の家計負担を軽減することにもつながります。

住宅ローン減税や繰り上げ返済を有効活用する!

現在は住宅ローン減税などで、13年間で最大約455万の控除があります。(所得税と住民税が戻ってきます)

また、年齢に応じて所得も増えていったり、子どもが大きくなると育休が明けて職場復帰したりもできます。

そうして資金に余裕ができたときに、繰り上げ返済を活用していきます。

繰り上げ返済には2つのパターンがあり、返済期間を短くする場合と、月々の返済金額を減らす場合があります。

ざっくりですが、500万円繰り上げ返済すると3~4年返済期間が短くなります。

一度借りたローンの支払いを延期してもらったり、期間を延ばしたりは大変ですが、長く借りておいて、なるべく短く返済するという手段もあったりします。

ローンシミュレーションやライフプランを活用しよう!

セキスイハイム東海やファイナンシャルプランナーによるライフプランやもローンシミュレーションの無料相談をおこなっています

ここまであげた目安の金額はあくまで一般的な目安であり、今後の家族計画やライフプラン等によって適正な予算やローンは人それぞれ変わってきます。

おおまかな予算を把握したうえで、住宅展示場のスタッフやファイナンシャルプランナーなどプロの専門家と一緒に計画を立てることをおすすめします。

セキスイハイム東海でもファイナンシャルプランナーによる無料相談をおこなっております。

興味ある方はぜひご相談ください。

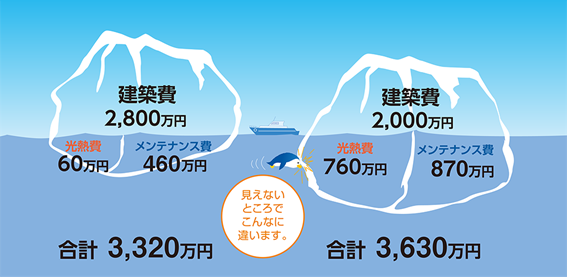

「初期費用」だけでなく、「住んでからかかる費用」のことも忘れずに考えておこう

マイホームの予算と考えるとどうしても建築当初の初期費用(イニシャルコスト)のことに目がいきがちになります。

もちろん初期費用も大事な観点ですが、一生に一度ともいわれる住宅の建築・購入においては、維持費用(ランニングコスト)のことも考慮した「生涯費用(ライフサイクルコスト)」という観点で考えることがとても大切です。

生涯費用(ライフスタイルコスト)とは

建物や住まいで生涯にかかる費用をライフサイクルコストといいます。

新築時に必要な建築費だけでなく、建築後には光熱費やメンテナンス費などさまざまな費用が発生するため、これらの住み始めたあとでかかる費用も、実はどの住宅会社で建てるかによって大きく差が出ます。

さらに20年後の「資産価値」においても、メンテナンスプログラムがしっかりしている会社と、そうでない会社では1,000万円以上の差が出ることもあります。

建てたあとに「知らなくて損してしまった・・・」と後悔しないようにライフサイクルコストという観点からも考えるようにしましょう。

頼もしい味方「マイホームの補助金」もチェック

実はマイホームの建築・購入には頼もしい味方がいます。

それが「補助金・減税制度」です。

時期や地域、検討している建築タイプによってつかえる補助金や減税制度は異なりますが、最大で160万円といった補助金もあるため、事前に調べておくことをおすすめします。

セキスイハイム東海のマイホーム購入ガイド内でも補助金について解説していますので詳しく知りたい方はこちらもご覧ください。

まとめ(この記事のポイント)

- マイホームの予算は「頭金(自己資金)+住宅ローン借り入れ額」。

- 頭金は建築費の10%-20%程度用意する人が多い。

- 最近は頭金ゼロや少額で建築する人も増えており、その場合ローン審査や金利の変動の影響が大きいことに注意が必要。

- 住宅ローンの借り入れ額は、「年収の7-8倍が目安」

- 月々の返済額は家賃などから試算し、年間のローン返済額が年収の25%程度になるように検討する。

- 長いローン+繰り上げ返済という技も検討してみる。

ただしいずれのケースも家族計画やライフプランによって変わるためおおまかな予算を考えたうえで早めに住宅営業やファイナンシャルプランナーに相談をすることが望ましい。

また、初期費用だけでなく生涯費用(ライフサイクルコスト)の観点からも予算を検討し、補助金の活用も視野に入れる。

以上のような観点からマイホームの予算について考えてみましょう。

セキスイハイム東海でもご予算のご相談をおこなっておりますのでぜひお近くのモデルハウスまでお気軽にご相談ください。